Нужен ли кассовый аппарат году. Можно ли работать без ККМ? Обязанность по применению контрольно-кассовых машин

Не смотря на то, что самой популярной упрощенной системой налогообложения в стране является ЕНВД, в силу самых разных причин огромное количество небольших предпринимателей использует УСН. Немного раньше мы разобрали, когда можно использовать , а когда нужно применять БСО, подробней можете прочитать . Сегодня же разберемся с использованием ККМ при упрощенке.

Не зависимо от того какую систему применяет ИП, будь-то 6% (доходы) или 15%, подробно с примера , вопрос с ККМ остается открытым.

Так нужно ли применять ККМ при УСН?

Ответ условно можно разделить на несколько составных частей. Дело в том, что применять зависит во многом от вида деятельности и способа организации бизнеса, и так.

С точки зрения использования кассовых аппаратов всех плательщиков УСН можно разделить на несколько частей и для каждой из них используется свой подход.

Первая категория плательщиков УСН при применении ККМ – розничная торговля за наличный расчет.

Вторая категория – оказания услуг физическим лицам на УСН.

Плательщики на упрощенке оказывающие услуги населению используют в своей деятельности БСО, регистрируя их в соответствующем журнале. По большому счету подробно о , повторятся не буду, порядок аналогичный БСО на ЕНВД.

Третья категория – оказание услуг юридическим лицам или ИП.

Если предприниматель на упрощенке оказывает услуги юрлицам или другим ИП и с ним рассчитываются наличными деньгами, необходимо применять зарегистрированный ККМ.

Четвертая категория – применение отдельных видов деятельности на упрощенке.

В число освобожденных от применения кассовых аппаратов видов деятельности на УСН входят:

- продажи газет и журналов, (если выручка от них больше 50% от валовой);

- продажи ценных бумаг, лотерейных билетов; продажи проездных билетов и талонов для проезда в транспорте;

- обеспечения питанием учащихся и работников школ;

- торговли на рынках, ярмарках, в выставочных комплексах;

- разносной мелкорозничной торговли продовольственными и непродовольственными товарами;

- торговли в киосках мороженым и безалкогольными напитками;

- торговли из цистерн пивом, квасом, молоком, растительным маслом, живой рыбой, керосином, а также овощами и бахчевыми культурами;

- приема от населения стеклопосуды и утильсырья, кроме металлолома;

- реализации предметов религиозного культа и религиозной литературы, плюс все услуги;

- аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских поселениях.

Пятая категория – ИП работающие , как с юридическими лицами, так и физическими (к примеру с помощью платежных карт).

Как видим ответ на вопрос нужен или нет кассовый аппарат при УСН для ИП достаточно обширный и нужно четко понимать какой вид деятельности будет осуществляться и главное в какой форме происходить расчеты.

Кстати в контексте использование ККМ предпринимателей на УСН абсолютно не важно какая форма выбрана, данные правила работают как для доходников с 6% ставкой так и расходников с 15%.

Выберите рубрику 1. Предпринимательское право (235) 1.1. Инструкции по открытию бизнеса (26) 1.2. Открытие ИП (27) 1.3. Изменения в ЕГРИП (4) 1.4. Закрытие ИП (5) 1.5. ООО (39) 1.5.1. Открытие ООО (27) 1.5.2. Изменения в ООО (6) 1.5.3. Ликвидация ООО (5) 1.6. ОКВЭД (31) 1.7. Лицензирование предпринимательской деятельности (13) 1.8. Кассовая дисциплина и бухгалтерия (69) 1.8.1. Расчет зарплаты (3) 1.8.2. Декретные выплаты (7) 1.8.3. Пособие по временной нетрудоспособности (11) 1.8.4. Общие вопросы бухгалтерии (8) 1.8.5. Инвентаризация (13) 1.8.6. Кассовая дисциплина (13) 1.9. Проверки бизнеса (17) 10. Онлайн-кассы (13) 2. Предпринимательство и налоги (410) 2.1. Общие вопросы налогообложения (27) 2.10. Налог на профессиональный доход (7) 2.2. УСН (44) 2.3. ЕНВД (46) 2.3.1. Коэффициент К2 (2) 2.4. ОСНО (36) 2.4.1. НДС (17) 2.4.2. НДФЛ (8) 2.5. Патентная система (24) 2.6. Торговые сборы (8) 2.7. Страховые взносы (61) 2.7.1. Внебюджетные фонды (9) 2.8. Отчетность (86) 2.9. Налоговые льготы (71) 3. Полезные программы и сервисы (40) 3.1. Налогоплательщик ЮЛ (9) 3.2. Сервисы Налог Ру (12) 3.3. Сервисы пенсионной отчетности (4) 3.4. Бизнес Пак (1) 3.5. Калькуляторы онлайн (3) 3.6. Онлайнинспекция (1) 4. Государственная поддержка малого бизнеса (6) 5. КАДРЫ (103) 5.1. Отпуск (7) 5.10 Оплата труда (6) 5.2. Декретные пособия (1) 5.3. Больничный лист (7) 5.4. Увольнение (11) 5.5. Общее (22) 5.6. Локальные акты и кадровые документы (8) 5.7. Охрана труда (9) 5.8. Прием на работу (3) 5.9. Иностранные кадры (1) 6. Договорные отношения (34) 6.1. Банк договоров (15) 6.2. Заключение договора (9) 6.3. Дополнительные соглашения к договору (2) 6.4. Расторжение договора (5) 6.5. Претензии (3) 7. Законодательная база (37) 7.1. Разъяснения Минфина России и ФНС России (15) 7.1.1. Виды деятельности на ЕНВД (1) 7.2. Законы и подзаконные акты (12) 7.3. ГОСТы и техрегламенты (10) 8. Формы документов (82) 8.1. Первичные документы (35) 8.2. Декларации (25) 8.3. Доверенности (5) 8.4. Формы заявлений (12) 8.5. Решения и протоколы (2) 8.6. Уставы ООО (3) 9. Разное (25) 9.1. НОВОСТИ (5) 9.2. КРЫМ (5) 9.3. Кредитование (2) 9.4. Правовые споры (4)Вопросом обязательно ли нужна кассовая техника (ККТ) задаются практически все упрощенцы. Может быть, как-то можно и без нее обойтись? Разберем основные моменты.

Упрощенка и ККМ: нужна касса или нет

На этот вопрос отвечает закон № 54-ФЗ от 22.05.03 г. (ред. от 03.07.2016г.), регламентирующий применение контрольно-кассовой техники при ведении расчетов наличными деньгами или с использованием электронных средств платежа. Причем смотреть нужно последнюю редакцию закона, которая вводит обязательное использование . Согласно тексту нормативного акта, обязанность использования кассы касается всех организаций и ИП, реализующих товары (работы или услуги), если расчет происходит наличными деньгами, банковской картой или электронными средствами платежа. Но как всегда есть несколько исключений.

Исключение № 1:

если вы производите все расчеты через расчетный счет — по безналу. Да, в таком случае ККТ не обязательна, по сути, тогда она просто не нужна вам. Но тут есть другой вопрос: все ли ваши клиенты готовы к таким условиям оплаты? Например, с физлицами осуществлять безналичный расчет может быть проблематично.

Исключение № 2: при оказании услуг для населения вы вправе не применять ККТ, но тогда нужно обязательно выписывать бланк строгой отчетности (по ним, кстати, есть свои нормативные акты, регламентирующие форму, учет, порядок их хранения, а также уничтожения). Исключение действует до 01.07.2018 года.

Важно! Если по старой редакции закона вы при оказании услуг населению могли не применять ККТ и выдавали при получении оплаты соответствующий бланк строгой отчетности, то это право сохраняется за вами до 01.07.2018 года. С 1 июля 2018 года вы также должны будете использовать кассовую технику.

Исключение № 3: если вы ведете деятельность в географически отдаленных местах (перечень утверждается законодательно), при этом вы обязаны по требованию клиента выдавать ему документ об оплате. Если вашей местности нет в таком перечне – касса нужна.

Исключение № 4: аптечные и фельдшерские пункты в сельской местности.

Исключение № 5: если вы осуществляете некоторые специфические виды деятельности.

Среди них:

- продажа водителем или кондуктором в салоне автотранспортного средства проездных документов / билетов и талонов для проезда в общественном транспорте;

- торговля на розничных рынках, ярмарках, в выставочных комплексах (но если речь идет о магазине, киоске, павильоне, палатке, находящихся на таком рынке или ярмарке, то исключение не действует и касса нужна);

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- торговля из автоцистерн квасом, молоком, живой рыбой, сезонная торговля в развал овощами;

- прием у населения стеклопосуды и утильсырья, за исключением металлолома и драгкамней;

- ремонт и окраска обуви;

- вспашка огородов и распиловка дров;

- сдача ИП в аренду жилых помещений, принадлежащих на праве собственности.

Весь список можно посмотреть в п. 2 ст. 2 названного выше закона.

Исключение № 6: ККТ можно не применять при оказании услуг по проведению религиозных обрядов и церемоний, а также при реализации предметов религиозного культа и соответствующей литературы в культовых зданиях / сооружениях и относящихся к ним территориях.

В итоге, получается, что ни правовая форма, ни применение УСН факторами обязательного использования кассой техники не считаются, внимание нужно обратить на вид деятельности и место ее осуществления.

Исключение № 7: (по идее, не касается упрощенцев): если вы платите налог по вмененке или патенту, то применение ККТ также не является обязательным. Но покупатель вправе потребовать, а вы обязаны в таком случае выписать товарный чек или аналогичный документ. Исключение действует до 01.07.2018 г.

Важно! При ЕНВД и патенте вы можете не использовать ККТ при условии выдачи по просьбе клиента документа об оплате. Это право сохраняется за вами до 01.07.2018 года. С 1 июля 2018 года вы также должны будете использовать кассовую технику.

Если вы относитесь к одному из этих исключений, то приобретать ККТ и заниматься последующими делами по ее оформлению не надо. Для всех остальных упрощенцев – это обязательное требование.

Обратите внимание!

- Если вы находитесь в местности, отдаленной от сетей связи (опять же, местность должна быть в перечне, утвержденном региональными властями), то вы должны использовать ККТ, но не обязаны передавать фискальные документы в налоговую в электронной форме через оператора фискальных данных.

- Исключения № 3, 4 и 5 не распространяются на тех, кто использует для осуществления расчетов автоматическое устройство или реализует подакцизные товары. Особенно важно, что если вы продаете сигареты, пиво, другую алкогольную продукцию, некоторые лекарственные средства и т.п. – то есть, все что попадает в классификацию подакцизного товара – вы должны применять кассу.

- ККТ не применяется при осуществлении расчетов с помощью электронных средств платежа без его предъявления между организациями и/или ИП.

ККТ и интернет-магазин

ККТ нужна интернет-магазину. Здесь есть некоторая путаница, но правила те же, что описаны выше. Многих интернет-предпринимателей смущает следующая особенность: покупатель делает заказ онлайн и вы чисто физически не можете выбить чек после приема денег.

Во-первых , заказ онлайн не равен безналичному расчету. Конечно, если все операции со своими клиентами у вас проходят банковскими переводами, то ККТ не нужна. Это есть исключение № 1, указанное ранее.

Во-вторых , проблема с выбиванием чека во время оплаты заказа онлайн фактически решена. Чек должен формироваться в момент оплаты, и, если клиент платит онлайн, то и чек вы формируете в режиме онлайн – так как теперь вы можете сформировать его в электронном виде и отправить на почту клиента. Если у вас проходят только такие расчеты, то вы можете ставить кассу модели, которая не предусматривает наличие печатающего устройства, так как оно вам просто не нужно.

Ну и при выбивании чека курьером (когда оплата наличная при доставке) касса, конечно же, нужна. Кассовый аппарат должен быть у курьера с собой. Не хотите заморачиваться с мобильными кассами – обращайтесь к курьерским службам доставки, чеки будут выбивать они.

Если ранее был непонятен момент: нужно ли использовать ККТ при расчетах электронными средствами платежа, то Минфин, в своем письме №03-01-15/3438 от 23.01.2018г., дал подробные разъяснения и утвердительно ответил на этот вопрос – Да, нужно! Но при этом сохраняются те же условия, для тех, кто по действующему законодательству, может не применять ККТ до 1 июля 2018г.

Обязательный процесс регистрации ККТ

Да, ККТ нужно регистрировать, правда теперь это можно сделать электронно через кабинет контрольно-кассовой техники или на бумаге, но подавать заявление можно в любой территориальный налоговый орган.

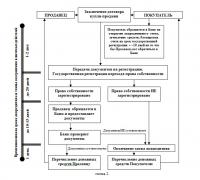

Общий порядок регистрации новой ККТ такой:

- покупаете новый кассовый аппарат или модернизируете старую кассу;

- приобретаете фискальный накопитель;

- заключаете договор с оператором фискальных данных (ОФД);

- подаете заявление в налоговый орган;

- получаете из налогового органа регистрационный № ККТ;

- записываете полученный №, а также данные по организации (по ИП) в фискальный накопитель;

- формируете отчет о регистрации и передаете его через кабинет ККТ или ОФД в налоговую;

- получаете карточку регистрации ККТ.

Теперь вас могут проверять и штрафовать за нарушения применения ККТ. Размеры штрафов смотрите в ст. 14.5 КоАП РФ.

С 1 июля 2017 года применять новую онлайн-кассу должны будут все продавцы, которые обязаны были применять обычную ККТ(от 3 июля 2016 г. № 290-ФЗ статья 7 п.5.).

Несколько месяцев я пытался разместить инициативу против онлайн-касс. Наконец её приняли. У нас появился реальный шанс отложить обязательное применение онлайн-касс для Патента, ЕНВД и БСО при УСН до 2026 года - Прошу проголосовать "ЗА" - https://www.roi.ru/30088 (нужен логин от госуслуги, но сайт государственный) и вот еще на сайте change.org (регистрация не нужна).

Принят Федеральный закон от 27.11.2017 № 337-ФЗ, по которому онлайн-кассы не будут вводить для тех кто применяет ПСН и ЕНВД(но есть исключения, см ниже) до 1 июля 2019 года.

2018

| ПСН и ЕНВД: когда регистрировать ККМ | |

|---|---|

| Вид деятельности и налог | Срок регистрации онлайн-ККМ |

| ЕНВД розничная торговля и услуги общепита (с работниками) | до 1 июля 2018 года |

| ЕНВД розничная торговля и услуги общепита (без работников) | до 1 июля 2019 года |

| ПСН следующие виды: розничная торговля и услуги общепита; услуги по присмотру и уходу за детьми и больными; услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома; услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах; деятельность по уходу за престарелыми и инвалидами; | до 1 июля 2018 года |

| ПСН розничная торговля и услуги общепита (без работников) | до 1 июля 2019 года |

| Все остальные виды ЕНВД и ПСН | до 1 июля 2019 года |

- лиц, которые торгуют молоком и питьевой водой в розлив, питьевой водой в розлив через автоматические устройства для расчетов, газетами и журналами на бумажном носителе. При этом место реализации значения не имеет;

- государственные и муниципальные библиотеки, библиотеки академий, научно-исследовательские институты, образовательные организации при оказании ими дополнительных платных услуг населению, связанных с библиотечным делом;

С 3 июля 2018 года онлайн-ккм нужно применять при любых безналичных расчетах. Даже через квитанции в банке. "расчеты - прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы, услуги" (Федеральный закон от 22.05.2003 N 54-ФЗ (ред. от 03.07.2018) Статья 1.1.)

2017

Подавать заявление на снятие с учета старых касс после 1 июля 2017 года не обязательно. Но это надо сделать, если старую кассу будете модернизировать(письмо ФНС России от 19 июня 2017 г. № ЕД-4-20/11625).

Если компания не снимет старые кассы с учета, это сделают налоговики самостоятельно (письмо ФНС России от 30.12.2016 № ЕД-4-20/25616).

С 1 июля 2018 года онлайн-ККТ обязаны использовать любые организации продающие товары/услуги физ.лицам. Даже если оплата производилась через на р/с организации(ИП) по платёжкам(исключение - платежи от ИП или организаций). (п. 9 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ) (Письмо Минфина № 03-01-15/26324 от 28.04.2017, письмо ФНС России от 06.07.2017 № ЕД-3-20/4592@). Надеемся Минфин пересмотрит свою позицию. Однако доводы приводимые в письмах - спорные.

ККМ можно не только купить, но и взять в аренду (письмо ФНС от 15 мая 2017 г. № АС-4-20/9012). При этом фискальный накопитель должен быть куплен, т.к. он должен храниться 5 лет в организации.

В 2016 году можно добровольно перейти на онлайн-ККТ. С 1 февраля 2017 года инспекторы будут регистрировать новые кассовые аппараты с онлайн-модулем. С 1 июля 2017 года применять новую онлайн-кассу должны будут все продавцы, которые обязаны были применять обычную ККТ(от 3 июля 2016 г. № 290-ФЗ статья 7 п.5.).

С 1 июля 2018 года применять новые онлайн-ККТ обязаны на ЕНВД и ПСН(патенте) (от 3 июля 2016 г. № 290-ФЗ статья 7 п.7.).

Организации и индивидуальные предприниматели, осуществляющие торговлю с использованием торговых автоматов, могут не применять в составе таких торговых автоматов контрольно-кассовую технику до 1 июля 2018 года(от 3 июля 2016 г. № 290-ФЗ статья 7 п.11.).

С 31 марта 2017 года компании и ИП на любом налоговом режиме, торгующие пивом и алкогольной продукцией (в том числе в сфере общепита), обязаны при расчетах с населением использовать ККТ(Статья 16 Федеральный Закон "о государственном регулировании производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции и об ограничении потребления (распития) алкогольной продукции"). Исключений нет даже для тех кто в отдаленных местах. Федеральный закон от 29 июля 2017 г. № 278-ФЗ разрешил компаниям на ЕНВД и патенте не применять ККМ до 1 июля 2018 года.

БСО с 1 июля 2019 года(было до 18 года - продлили) применять будет невозможно без применения новых онлайн касс(от 3 июля 2016 г. № 290-ФЗ статья 7 п.8.).

Онлайн касса смогут не применять только: те, кто ведут некоторые виды деятельности (например, продажу газет, мороженого, талонов и билетов, разносную торговлю) или находятся в труднодоступных местностях(список таких мест будет обнародован позже, но вряд ли в нем будет европейская часть России).

В населенных пунктах с населением менее 10 000 человек, Минкомсвязи разрешило применять обычную ККМ вместо онлайн-кассы (приказ Минкомсвязи России от 5 декабря 2016 г. № 616). Также регионы установят места плохого доступа интернета, где можно будет не применять ККМ, но нужно будет выдавать товарные чеки по строгим правилам(постановление Правительства РФ от 15 марта 2017 г. № 296).

Онлайн-ККТ

Для онлайн касс более правильный термин контрольно-кассовая техника(ККТ обеспечивает продажу через оператора фискальных данных), а не контрольно кассовая машина(ККМ).

Можно ли не ставить, а модернизировать старые кассы?

Такая возможность законом предусмотрена, но её реализация и стоимость пока не ясна. Возможно проще или выгоднее будет приобрести новую онлайн-ККМ.

Когда ставить?

О сроках смотрите

Какова стоимость и где купить?

Предварительная цена онлайн-касс 30-40 т.р., но точная стоимость пока неизвестна, т.к. закон приняли 3 июля и в продаже таких аппаратов еще нет

В сентябре появились две модели: АТОЛ FPrint-22ПТК стоит около 28-35 т.р. и ШТРИХ-ON-LINE около 55-65 т.р.

Что для них нужно дополнительно?

Для таких касс оставили все те же требования предъявляемые к обычным ККМ, но есть еще новые..

- Два вида интернета - проводной и беспроводной(GSM, 3G, 4G, но не вай-фай)

- Необходимо будет дополнительно заключать договор с ОФД(оператор фискальных данных). ОФД будет собирать, хранить и передавать данные, поступающие с онлайн ККМ, в ФНС.

Из хорошего: применяющие онлайн кассы организации не обязаны применять(о них просто можно забыть) кассовые документы из постановление Госкомстата России от 25 декабря 1998 г. № 132 "КМ-1 "Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно - кассовой машины", КМ-2 "Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно - кассовой машины в ремонт и при возвращении ее в организацию", КМ-3 "Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам", КМ-4 "Журнал кассира - операциониста", КМ-5 "Журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно - кассовых машин, работающих без кассира - операциониста", КМ-6 "Справка - отчет кассира - операциониста", КМ-7 "Сведения о показаниях счетчиков контрольно - кассовых машин и выручке организации", КМ-8 "Журнал учета вызовов технических специалистов и регистрации выполненных работ", КМ-9 "Акт о проверке наличных денежных средств кассы""(письмо ФНС от 26 сентября 2016 г. № ЕД-4-20/18059)(письмо Минфина России от 16.06.2017 № 03-01-15/37692).

Еще "приятных" новостей?

ЦТО будут обязаны иметь лицензию ФСБ, поэтому их услуги также вырастут.

Штраф

C 15 июля 2016 года можно заранее устранить нарушение и сделать чистосердечное признание о том, что не был выдан чек или БСО; о том, что работали на незарегистрированном ККМ; о том, что не был пробит чек. Тогда компании удастся избежать штрафов.

Штраф в 2016 году установлены ст.14.5 КоАП:

| Нарушение | Штраф |

|---|---|

| Нет информации необходимой о товаре | 1500-2000 р(на граждан) |

| 3000-4000 р(на должностных лиц и ИП) | |

| 30000-40000 р(на юридических лиц) | |

| Неприменение ККТ | 1/4-1/2 суммы расчета по чеку, но не менее 10 000 р(на должностных лиц и ИП) |

| 3/4-1 суммы расчета по чеку, но не менее 30 000 р(на юридических лиц) | |

| Неприменение ККТ(повторное нарушение) | дисквалификация на срок от одного года до двух лет(на должностных лиц и ИП) |

| административное приостановление деятельности на срок до девяноста суток(на юридических лиц и ИП) | |

| Неприменение онлайн-ККТ(с 1 февраля 2017 года, все ) | 1500-3000 р(на должностных лиц и ИП) |

| предупреждение или 5000-6000 р(на юридических лиц и ИП) | |

| Невыдача кассового чека | 2000 р(на должностных лиц и ИП) |

| предупреждение или 10000 р(на юридических лиц и ИП) |

Статья 14.5. Продажа товаров, выполнение работ либо оказание услуг при отсутствии установленной информации либо неприменение в установленных федеральными законами случаях контрольно-кассовой техники

(в ред. Федерального закона от 03.06.2009 N 121-ФЗ (ред. 17.07.2009))

1. Продажа товаров, выполнение работ либо оказание услуг организацией, а равно гражданином, зарегистрированным в качестве индивидуального предпринимателя, при отсутствии установленной информации об изготовителе (исполнителе, продавце) либо иной информации, обязательность предоставления которой предусмотрена законодательством Российской Федерации, -

влечет предупреждение или наложение административного штрафа на граждан в размере от одной тысячи пятисот до двух тысяч рублей; на должностных лиц - от трех тысяч до четырех тысяч рублей; на юридических лиц - от тридцати тысяч до сорока тысяч рублей.

(в ред. Федерального закона от 27.07.2010 N 239-ФЗ)

2. Неприменение контрольно-кассовой техники в установленных законодательством Российской Федерации о применении контрольно-кассовой техники случаях -

влечет наложение административного штрафа на должностных лиц в размере от одной четвертой до одной второй размера суммы расчета, осуществленного без применения контрольно-кассовой техники, но не менее десяти тысяч рублей; на юридических лиц - от трех четвертых до одного размера суммы расчета, осуществленного с использованием наличных денежных средств и (или) электронных средств платежа без применения контрольно-кассовой техники, но не менее тридцати тысяч рублей.

(часть 2 в ред. Федерального закона от 03.07.2016 N 290-ФЗ)

3. Повторное совершение административного правонарушения, предусмотренного частью 2 настоящей статьи, в случае, если сумма расчетов, осуществленных без применения контрольно-кассовой техники, составила, в том числе в совокупности, один миллион рублей и более, -

влечет в отношении должностных лиц дисквалификацию на срок от одного года до двух лет; в отношении индивидуальных предпринимателей и юридических лиц - административное приостановление деятельности на срок до девяноста суток.

(часть 3 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

КонсультантПлюс: примечание.Положение части 4 статьи 14.5 (в редакции Федерального закона от 03.07.2016 N 290-ФЗ) в отношении применения контрольно-кассовой техники с нарушением установленных законодательством Российской Федерации о применении контрольно-кассовой техники порядка и условий ее применения применяется с 1 февраля 2017 года (Федеральный закон от 03.07.2016 N 290-ФЗ).

4. Применение контрольно-кассовой техники, которая не соответствует установленным требованиям, либо применение контрольно-кассовой техники с нарушением установленных законодательством Российской Федерации о применении контрольно-кассовой техники порядка регистрации контрольно-кассовой техники, порядка, сроков и условий ее перерегистрации, порядка и условий ее применения -

(часть 4 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

5. Непредставление организацией или индивидуальным предпринимателем информации и документов по запросам налоговых органов или представление таких информации и документов с нарушением сроков, установленных законодательством Российской Федерации о применении контрольно-кассовой техники, -

влечет предупреждение или наложение административного штрафа на должностных лиц в размере от полутора тысяч до трех тысяч рублей; на юридических лиц - предупреждение или наложение административного штрафа в размере от пяти тысяч до десяти тысяч рублей.

(часть 5 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

6. Ненаправление организацией или индивидуальным предпринимателем при применении контрольно-кассовой техники покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию в случаях, предусмотренных законодательством Российской Федерации о применении контрольно-кассовой техники, -

влечет предупреждение или наложение административного штрафа на должностных лиц в размере двух тысяч рублей; на юридических лиц - предупреждение или наложение административного штрафа в размере десяти тысяч рублей.

(часть 6 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

7. Нарушение оператором фискальных данных законодательства Российской Федерации о применении контрольно-кассовой техники, выразившееся в нарушении обязанности по обработке и передаче фискальных данных или обязанности по обеспечению конфиденциальности и защиты фискальных данных, -

(часть 7 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

8. Неисполнение оператором фискальных данных обязанностей, установленных законодательством Российской Федерации о применении контрольно-кассовой техники, в случае аннулирования имеющегося у него разрешения на обработку фискальных данных -

влечет наложение административного штрафа на должностных лиц в размере от тридцати тысяч до сорока тысяч рублей; на юридических лиц - от трехсот тысяч до пятисот тысяч рублей.

(часть 8 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

9. Подача организацией недостоверных сведений при соискании разрешения на обработку фискальных данных -

влечет наложение административного штрафа на должностных лиц в размере от двадцати тысяч до тридцати тысяч рублей; на юридических лиц - от двухсот тысяч до трехсот тысяч рублей.

(часть 9 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

10. Непредставление оператором фискальных данных в налоговый орган уведомления о заключении с пользователем договора на обработку фискальных данных, об изменении сведений, представленных в уведомлении, или о расторжении указанного договора либо представление таких уведомлений с нарушением установленного законодательством Российской Федерации о применении контрольно-кассовой техники срока -

(часть 10 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

11. Непредставление оператором фискальных данных в налоговый орган уведомления об изменении сведений, представленных при подаче заявления на получение разрешения на обработку фискальных данных, либо представление такого уведомления с нарушением установленного законодательством Российской Федерации о применении контрольно-кассовой техники срока -

влечет наложение административного штрафа на должностных лиц в размере от десяти тысяч до двадцати тысяч рублей; на юридических лиц - от ста тысяч до двухсот тысяч рублей.

(часть 11 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

12. Иное нарушение оператором фискальных данных требований законодательства Российской Федерации о применении контрольно-кассовой техники -

влечет наложение административного штрафа на должностных лиц в размере от пяти тысяч до десяти тысяч рублей; на юридических лиц - от пятидесяти тысяч до ста тысяч рублей.

(часть 12 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

13. Продажа изготовителем контрольно-кассовой техники и (или) фискальных накопителей контрольно-кассовой техники и (или) фискального накопителя без включения таких контрольно-кассовой техники и (или) фискального накопителя в реестр контрольно-кассовой техники и (или) реестр фискального накопителя -

влечет наложение административного штрафа на должностных лиц в размере от десяти тысяч до двадцати тысяч рублей; на юридических лиц - от ста тысяч до двухсот тысяч рублей.

(часть 13 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

14. Выдача экспертной организацией, проводящей экспертизу моделей контрольно-кассовой техники и (или) экспертизу технических средств оператора фискальных данных (соискателя разрешения на обработку фискальных данных) на соответствие требованиям законодательства Российской Федерации о применении контрольно-кассовой техники, заведомо ложного заключения -

влечет наложение административного штрафа на должностных лиц в размере от сорока тысяч до пятидесяти тысяч рублей; на юридических лиц - от пятисот тысяч до одного миллиона рублей.

(часть 14 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

15. Непредставление либо представление с нарушением установленного срока в налоговый орган экспертной организацией, проводящей экспертизу моделей контрольно-кассовой техники и (или) экспертизу технических средств оператора фискальных данных (соискателя разрешения на обработку фискальных данных) на соответствие требованиям законодательства Российской Федерации о применении контрольно-кассовой техники, выданного заключения о соответствии или несоответствии контрольно-кассовой техники или технических средств оператора фискальных данных (соискателя разрешения на обработку фискальных данных) требованиям законодательства Российской Федерации о применении контрольно-кассовой техники -

влечет наложение административного штрафа на должностных лиц в размере от десяти тысяч до двадцати тысяч рублей; на юридических лиц - от ста тысяч до двухсот тысяч рублей.

(часть 15 введена Федеральным законом от 03.07.2016 N 290-ФЗ)

Примечание. Лицо, добровольно заявившее в налоговый орган в письменной форме о неприменении им контрольно-кассовой техники в случаях, установленных законодательством Российской Федерации о применении контрольно-кассовой техники, либо о применении им контрольно-кассовой техники, которая не соответствует установленным требованиям, либо о применении им контрольно-кассовой техники с нарушением установленных законодательством Российской Федерации о применении контрольно-кассовой техники порядка регистрации контрольно-кассовой техники, порядка, сроков и условий перерегистрации контрольно-кассовой техники и порядка ее применения и добровольно исполнившее до вынесения постановления по делу об административном правонарушении обязанность, за неисполнение или ненадлежащее исполнение которой лицо привлекается к административной ответственности, освобождается от административной ответственности за административное правонарушение, предусмотренное частями 2, 4 и 6 настоящей статьи, если соблюдены в совокупности следующие условия:

на момент обращения лица с заявлением налоговый орган не располагал соответствующими сведениями и документами о совершенном административном правонарушении;

представленные сведения и документы являются достаточными для установления события административного правонарушения.

(примечание введено Федеральным законом от 03.07.2016 N 290-ФЗ)

Инспекторы могут провести проверку ККТ даже без руководителя компании.

Кто применяет

Если не принимать наличных денег или пластиковых карт за товары(услуги), то ККМ не нужен в любом случае и при любом налоге.

Не все обязаны применять кассовый аппарат. На ЕНВД(вмененке) и при ПСН(патенте) применение ККМ не обязательно. Также применение ККМ не обязательно в сфере услуг при условии выдачи БСО.

Подробности ниже.

Для интернет-магазина и обычной торговли можно использовать одну и ту же ККМ (письмо Минфина России от 20.07.2017 № 03-01-15/46230).

Расчетный счет

При любом налоговом режиме, при безналичных переводах на расчетный счет ИП либо организации ККМ не нужен. Такие переводы можно осуществлять как с помощью платежек, так и по квитанциям ПД-4 в любом банке, где их принимают, например, в Сбербанке. Такие квитанции можно печатать и выдавать и юр.лицам и физ.лицам.

Хитрость

Если клиент совсем упрётся и не захочет идти в банк, то можно сделать это за него оплатив по квитанции. Для этого можно взять с него деньги, например, оформив их как аванс. Но это не очень удобно, если клиентов много и суммы небольшие.

Добровольно

Даже если применение кассового аппарата не обязательно, его можно применять для своих целей(без регистрации в ИФНС и постановки на ТО). Например, в целях контроля над продавцами.

При ПСН

ИП и Организации, являющиеся плательщиками налога ЕНВД, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения ККТ при условии выдачи по требованию покупателя (клиента) документа: товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар(статья 2 п.2.1. N 54-ФЗ О ПРИМЕНЕНИИ КОНТРОЛЬНО-КАССОВОЙ ТЕХНИКИ ПРИ ОСУЩЕСТВЛЕНИИ НАЛИЧНЫХ ДЕНЕЖНЫХ РАСЧЕТОВ И (ИЛИ) РАСЧЕТОВ С ИСПОЛЬЗОВАНИЕМ ПЛАТЕЖНЫХ КАРТ).

Товарный чек ЕНВД

- наименование документа;

- порядковый номер документа, дату его выдачи;

- наименование для организации (фамилия, имя, отчество - для индивидуального предпринимателя);

- идентификационный номер налогоплательщика, присвоенный организации (индивидуальному предпринимателю), выдавшей (выдавшему) документ;

- наименование и количество оплачиваемых приобретенных товаров (выполненных работ, оказанных услуг);

- сумму оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты, в рублях;

- должность, фамилию и инициалы лица, выдавшего документ, и его личную подпись.

ЕНВД оказание услуг

При оказании услуг(работ) на вмененке обязателен ККМ, либо БСО , либо "другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)"(54-ФЗ Ст 2. п.2.1.) - тот же товарный чек только за услуги.

Этот "другой документ" тоже самое, что и товарный чек(см.выше) только вместо товара там указывают услугу.

На упрощенке и ОСНО

Сфера услуг

ИП и организации на УСН и ОСН могут принимать наличные с выдачей бланков строгой отчетности (БСО) физическим лицам при оказании услуг(54-ФЗ Ст 2. п.2), но только населению, юр.лицам и ИП, БСО нельзя выдавать. При розничной и оптовой торговле выдавать БСО нельзя. ИП и организации могут сами разрабатывать бланки и печатать их. Печатать БСО на обычных компьютерах нельзя. Заказывать бланки надо в типографиях. Печатать БСО можно самому при условии, что техника, используемая для БСО будет соответствовать требованиям предъявляемым к ККМ. Регистрировать в налоговой БСО не нужно. Необходимо вести журнал учета БСО.

В соответствии с Постановлением Правительства РФ от 06.05.2008 № 359 БСО должен содержать следующие реквизиты:

наименование документа, шестизначный номер и серия;

наименование и организационно-правовая форма - для организации; фамилия, имя, отчество - для индивидуального предпринимателя;

место нахождения постоянно действующего исполнительного органа юридического лица (в случае отсутствия постоянно действующего исполнительного органа юридического лица - иного органа или лица, имеющих право действовать отимени юридического лица без доверенности);

идентификационный номер налогоплательщика, присвоенный организации (индивидуальному предпринимателю), выдавшей документ;

вид услуги;

стоимость услуги в денежном выражении;

размер оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты;

дата осуществления расчета и составления документа;

должность, фамилия, имя и отчество лица, ответственного за совершение операции и правильность ее оформления, его личная подпись, печать организации (индивидуального предпринимателя);

иные реквизиты, которые характеризуют специфику оказываемой услуги и которыми вправе дополнить документ организация (индивидуальный предприниматель).

При заполнении бланка документа должно обеспечиваться одновременное оформление не менее одной копии либо бланк документа должен иметь отрывные части, исправления не допускаются. Формирование бланков документов может производиться с использованием автоматизированной системы.

Торговля

При торговле наличными на УСН и ОСНО ККМ обязателен.

ККМ не нужен

Без ККМ(кассы) могут работать организации и ИП на любой системе налогообложения(в т.ч. при приёме пластиковых карт)(согласно закону О ПРИМЕНЕНИИ КОНТРОЛЬНО-КАССОВОЙ ТЕХНИКИ ПРИ ОСУЩЕСТВЛЕНИИ НАЛИЧНЫХ ДЕНЕЖНЫХ РАСЧЕТОВ И (ИЛИ) РАСЧЕТОВ С ИСПОЛЬЗОВАНИЕМ ПЛАТЕЖНЫХ КАРТ статье 2 п.3), осуществляющие следующие виды деятельности:

- сдача индивидуальным предпринимателем в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности

- продажи газет и журналов, а также сопутствующих товаров в газетно-журнальных киосках при условии, если доля продажи газет и журналов в их товарообороте составляет не менее 50 процентов и ассортимент сопутствующих товаров утвержден органом исполнительной власти субъекта Российской Федерации. Учет торговой выручки от продажи газет и журналов и от продажи сопутствующих товаров ведется раздельно;

- продажи ценных бумаг;

- продажи лотерейных билетов;

- продажи проездных билетов и талонов для проезда в городском общественном транспорте;

- обеспечения питанием учащихся и работников общеобразовательных школ и приравненных к ним учебных заведений во время учебных занятий;

- торговли на рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, за исключением находящихся в этих местах торговли магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других аналогично обустроенных и обеспечивающих показ и сохранность товара торговых мест (помещений и автотранспортных средств, в том числе прицепов и полуприцепов), открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами;

- разносной мелкорозничной торговли продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи) с ручных тележек, корзин, лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полиэтиленовой пленкой, парусиной, брезентом);

- продажи в пассажирских вагонах поездов чайной продукции в ассортименте, утвержденном федеральным органом исполнительной власти в области железнодорожного транспорта;

- торговли в киосках мороженым и безалкогольными напитками в розлив;

- торговли из цистерн пивом, квасом, молоком, растительным маслом, живой рыбой, керосином, вразвал овощами и бахчевыми культурами;

- приема от населения стеклопосуды и утильсырья, за исключением металлолома;

- реализации предметов религиозного культа и религиозной литературы, оказания услуг по проведению религиозных обрядов и церемоний в культовых зданиях и сооружениях и на относящихся к ним территориях, в иных местах, предоставленных религиозным организациям для этих целей, в учреждениях и на предприятиях религиозных организаций, зарегистрированных в порядке, установленном законодательством Российской Федерации;

- продажи по номинальной стоимости государственных знаков почтовой оплаты (почтовых марок и иных знаков, наносимых на почтовые отправления), подтверждающих оплату услуг почтовой связи.

- Организации и индивидуальные предприниматели, находящиеся в отдаленных или труднодоступных местностях (за исключением городов, районных центров, поселков городского типа), указанных в перечне, утвержденном органом государственной власти субъекта Российской Федерации, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт без применения контрольно-кассовой техники.

- Аптечные организации, находящиеся в фельдшерских и фельдшерско-акушерских пунктах, расположенных в сельских поселениях, и обособленные подразделения медицинских организаций, имеющих лицензию на фармацевтическую деятельность (амбулатории, фельдшерские и фельдшерско-акушерские пункты, центры (отделения) общей врачебной (семейной) практики), расположенные в сельских поселениях, в которых отсутствуют аптечные организации, могут осуществлять наличные денежные расчеты и (или) расчеты с использованием платежных карт при продаже лекарственных препаратов без применения контрольно-кассовой техники.

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- С 1 июля 2018 года: лиц, которые торгуют молоком и питьевой водой в розлив, питьевой водой в розлив через автоматические устройства для расчетов, газетами и журналами на бумажном носителе. При этом место реализации значения не имеет;

- С 1 июля 2018 года: государственные и муниципальные библиотеки, библиотеки академий, научно-исследовательские институты, образовательные организации при оказании ими дополнительных платных услуг населению, связанных с библиотечным делом;

Нужен ли кассовый аппарат интернет-магазину?

Интернет-магазин это (ОКВЭД 52.61 Розничная торговля по заказам). Налоговый режим УСН или ОСНО. Кассовый аппарат обязателен при приёме наличных. Можно использовать переносной аппарат. При регистрации ККМ в скобках указать "выездная торговля"

Нужен ли кассовый аппарат, если все платежи от клиентов планирую получать через платежный агрегатор (типо яндекс.кассы или робокассы) на расчетный счет??

ККТ вам не нужно покупать. ККТ применяют только при приёме наличных. В данном случае клиенты платят через платежные системы. Яндекс в 2017 году стал ОФД и вероятно будет соблюдать закон об Онлайн-ККМ. Другие системы тоже можно посмотреть. Вы же получаете деньги на расчетный счет.

Закон

Федеральный закон от 22.05.2003 N 54-ФЗ

(ред. от 27.06.2011)

"О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт"

Статья 2. Сфера применения контрольно-кассовой техники

Статья 3. Порядок ведения Государственного реестра

Статья 4. Требования к контрольно-кассовой технике, порядок и условия ее регистрации и применения

Статья 5. Обязанности организаций и индивидуальных предпринимателей, применяющих контрольно-кассовую технику

Статья 6. Обязанности кредитных организаций, применяющих контрольно-кассовую технику

Статья 7. Контроль за применением контрольно-кассовой техники

Статья 8. Признание утратившими силу некоторых законодательных актов Российской Федерации в связи с принятием настоящего Федерального закона

Статья 9. Внесение дополнений в некоторые законодательные акты Российской Федерации в связи с принятием настоящего Федерального закона

Статья 10. Вступление в силу настоящего Федерального закона

| 22 мая 2003 года | N 54-ФЗ |

РОССИЙСКАЯ ФЕДЕРАЦИЯ

ФЕДЕРАЛЬНЫЙ ЗАКОН

О ПРИМЕНЕНИИ

КОНТРОЛЬНО-КАССОВОЙ ТЕХНИКИ ПРИ ОСУЩЕСТВЛЕНИИ

НАЛИЧНЫХ ДЕНЕЖНЫХ РАСЧЕТОВ И (ИЛИ) РАСЧЕТОВ

С ИСПОЛЬЗОВАНИЕМ ПЛАТЕЖНЫХ КАРТ

Государственной Думой

Советом Федерации

(в ред. Федеральных законов от 03.06.2009 N 121-ФЗ (ред. 17.07.2009),

от 17.07.2009 N 162-ФЗ, от 27.07.2010 N 192-ФЗ, от 27.06.2011 N 162-ФЗ)

Статья 1. Основные понятия, используемые в настоящем Федеральном законе

Для целей настоящего Федерального закона используются следующие основные понятия:

КонсультантПлюс: примечание.

Классификатор контрольно-кассовых машин, используемых на территории Российской Федерации, утвержден решением ГМЭК по ККМ от 21.09.94 (протокол N 13).

контрольно-кассовая техника, используемая при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт (далее - контрольно-кассовая техника), - контрольно-кассовые машины, оснащенные фискальной памятью, электронно-вычислительные машины, в том числе персональные, программно-технические комплексы;

наличные денежные расчеты - произведенные с использованием средств наличного платежа расчеты за приобретенные товары, выполненные работы, оказанные услуги;

фискальная память - комплекс программно-аппаратных средств в составе контрольно-кассовой техники, обеспечивающих некорректируемую ежесуточную (ежесменную) регистрацию и энергонезависимое долговременное хранение итоговой информации, необходимой для полного учета наличных денежных расчетов и (или) расчетов с использованием платежных карт, осуществляемых с применением контрольно-кассовой техники, в целях правильного исчисления налогов;

фискальный режим - режим функционирования контрольно-кассовой техники, обеспечивающий регистрацию фискальных данных в фискальной памяти;

фискальные данные - фиксируемая на контрольной ленте и в фискальной памяти информация о наличных денежных расчетах и (или) расчетах с использованием платежных карт;

Обратите внимание, с 15 июля 2016 года вступил в силу закон об онлайн-кассах (ФЗ № 290 от 03.07.2016), согласно которому большинство компаний и ИП должны перейти на новые кассовые аппараты с 2017 года.

Осуществить регистрацию ККТ без функции онлайн-передачи, по правилам, указанным в настоящей статье, возможно только до 1 февраля 2017 года (с правом работы на такой кассе до 1 июля 2017 года).

С 1 февраля до 1 июля 2017 года зарегистрировать можно только онлайн-кассу. В указанный период, ООО и ИП должны перейти на новые аппараты. При этом, допускается перерегистрация (снятие с учета) старых ККТ.

Нужен ли кассовый аппарат для ИП и ООО

Использование кассового аппарата в предпринимательской деятельности регламентируется нормами Федерального закона от 22.05.2003 г. № 54 – ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» .

В соответствии с ФЗ № 54 от 22.05.2003, ИП и ООО, осуществляющие расчеты наличными денежными средствами или принимающие банковские карты, обязаны использовать контрольно-кассовую технику (ККТ).

Тем не менее, существует ряд исключений, которые позволяют некоторым индивидуальным предпринимателям и организациям вести бизнес без применения кассового аппарата:

По результатам проведенного эксперимента «подопытные» толком ощутить что-нибудь полезное или отрицательное от этой затеи не успели, в свою очередь, «экспериментаторы» решение, о том, что наша страна к подобной практике готова, приняли достаточно быстро.

Таким образом, с апреля 2016 года бизнесмены могли добровольно начать регистрировать в налоговых органах ККТ с функцией передачи данных онлайн. В обязательном же порядке осуществить переход на современные кассы необходимо до 1 июля 2017 года.

Обратите внимание , что данная реформа не обошла стороной и тех предпринимателей, которые на данный момент освобождены от применения кассового аппарата (плательщики ПСН и ЕНВД). Их также обяжут применять онлайн кассы в обязательном порядке. Случится это 1 июля 2018 года.

Штрафы за нарушения применения кассового аппарата

Надзор за правильным использованием контрольно-кассовой техники осуществляют работники Федеральной Налоговой службы, которые, также, вправе выписывать штрафы.

Неприменение ККТ:

- Для должностных лиц – от 25% до 50% от суммы покупки, но не менее 10 000 рублей.

- Для юридических лиц – от 75% до 100% от суммы покупки, но не менее 30 000 рублей.

Повторное неприменение ККТ:

- Для должностных лиц – дисквалификация от 1 до 2 лет;

- Для ИП и компаний – приостановление деятельности на срок до 90 суток.

Отчетность по ККТ и кассовая дисциплина

В процессе использования кассового аппарата необходимо оформлять следующие документы:

- Акт о переводе показаний и регистрации счетчиков (форма КМ-1 ) – оформляется при вводе в эксплуатацию нового кассового аппарата, а также в ситуациях, когда обнулились счетчики ККМ (при замене фискальной памяти или другом ремонте в ЦТО).

- Акт о снятии показаний счетчиков (форма КМ-2 ) – оформляется при ремонте кассового аппарата или при его передаче для работы в другую организацию.

- Акт о возврате денежных сумм (форма КМ-3 ) – оформляется при возврате денежных средств покупателям по неиспользованным кассовым чекам (в том числе, по ошибочно пробитым чекам).

- Журнал кассира-операциониста (форма КМ-4 ) – оформляется для учета всех операций по кассовому аппарату. Записи в журнале осуществляет кассир по снятым показаниям Z-отчетов. На каждую кассовую машину заводится отдельный журнал.

- Журнал по форме КМ-5 – оформляется в организациях, работающих без кассира-операциониста (в случаях установки ККМ на прилавках магазинов или для работы официанта).

- Справка отчет кассира-операциониста (форма КМ-6 ) – оформляется кассиром на основании Z-отчета каждый рабочий день (смену). В ней отражаются показания счетчиков ККМ и выручка за день. Отчет вместе с выручкой кассир сдает по приходному кассовому ордеру руководителю организации. В небольших организациях кассир сдает деньги непосредственно инкассатору банка.

- Сведения о показаниях счетчиков ККМ (форма КМ-7 ) – применяется для составления сводного отчета о показаниях счетчиков ККМ и выручке за рабочий день (является приложением к справке-отчету кассира-операциониста).

- Журнал учета вызовов технических специалистов (форма КМ-8 ) – ведет специалист ЦТО, который делает записи о проведенных работах. Журнал хранится у руководителя организации.